[ad_1]

Tính bình quân, mỗi ngày người dân mang thêm gần 1.772 tỷ đồng gửi vào ngân hàng. Con số này được dự báo sẽ tiếp tục tăng trong kỳ báo cáo tới, bởi xu hướng tăng lãi suất huy động ngày càng rõ nét…

Số liệu mới nhất từ Ngân hàng Nhà nước cho thấy một lượng tiền lớn đã quay lại hệ thống các tổ chức tín dụng. Đáng chú ý, khoản tiền này nhận được sự đóng góp tích cực từ phía người dân.

Cụ thể, tính đến ngày 30/6/2022, tổng phương tiện thanh toán đạt hơn 13,9 triệu tỷ đồng, tăng 3,78% so với cuối năm 2021.

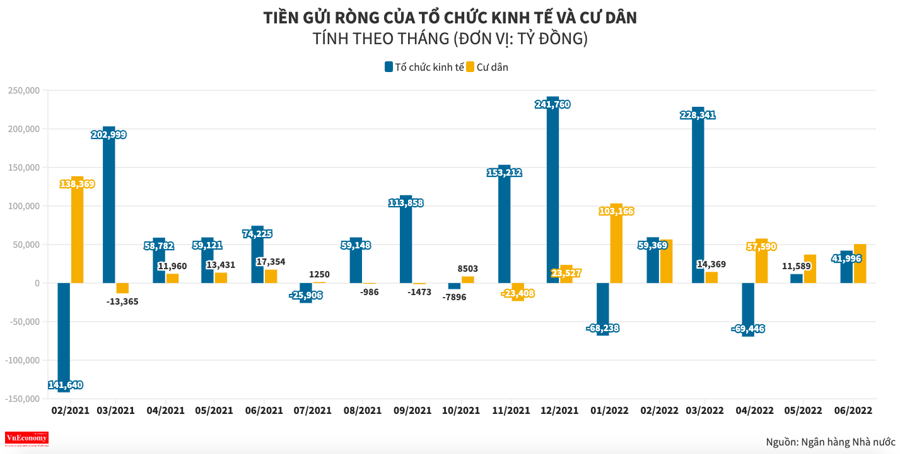

Trong đó, người dân đã mang tổng cộng gần 319.000 tỷ đồng gửi thêm vào hệ thống ngân hàng, tăng 6,02% so với đầu năm. Nhờ vậy, mức tăng số dư tiền gửi 6 tháng đầu năm nay đã cao hơn gấp đôi so với cùng kỳ năm 2021 và cao hơn 30% so với năm 2020. Tính bình quân, mỗi ngày người dân mang thêm gần 1.772 tỷ đồng gửi vào ngân hàng.

Ngoài ra, số dư tiền gửi của các tổ chức kinh tế, doanh nghiệp tại hệ thống ngân hàng cũng đạt gần 5,849 triệu tỷ đồng, tăng 3,61% so với đầu năm. Tính riêng tháng 6/2022, số dư tiền gửi của nhóm khách hàng này tăng thêm gần 42.000 tỷ đồng.

Đà tăng mạnh của dòng tiền gửi của người dân vào hệ thống ngân hàng diễn ra trong bối cảnh lãi suất huy động đã tăng liên tục từ nửa cuối năm ngoái và nổi bật hơn trong quãng thời gian gần đây.

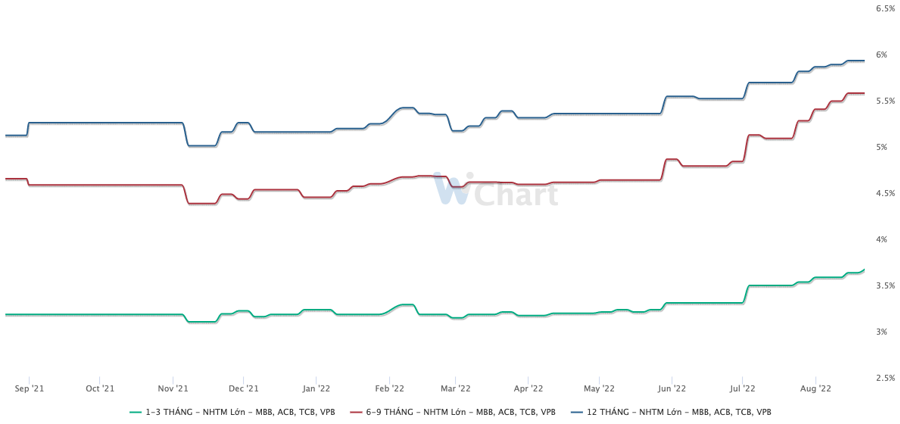

Theo thống kê của Ngân hàng Nhà nước, đến cuối tháng 6, lãi suất tiền gửi bình quân kỳ hạn từ 1 tháng đến dưới 6 tháng tại các ngân hàng thương mại ở mức 3,3-3,6%/năm, tăng 0,1 điểm phần trăm so với cuối năm 2021.

Tương tự, lãi suất tiền gửi kỳ hạn từ 6 tháng đến 12 tháng đạt 5,1-5,9%/năm, tăng 0,2 điểm điểm phần trăm; kỳ hạn trên 12 tháng đến 24 tháng phổ biến ở mức 5,4-6,6%/năm, tăng 0,1 điểm điểm phần trăm và tiền gửi kỳ hạn trên 24 tháng là 6,3-6,7%/năm, tăng 0,2 điểm phần trăm.

Tuy nhiên, thống kê trên chỉ mang tính trung bình trong 6 tháng đầu năm và được cân đối bởi lãi suất của các ngân hàng thương mại nhà nước. Thực tế, từ đầu tháng 7 đến nay, xu hướng tăng lãi suất ngày càng nổi bật. Thậm chí, tại một vài ngân hàng thương mại cổ phần, lãi suất huy động đã tăng tới một vài điểm phần trăm so với đầu năm.

Điển hình như tại ACB, cuối năm 2021, ngân hàng vẫn niêm yết lãi suất tiền gửi kỳ hạn 12 tháng ở mức 5,6-5,8%/năm, đến nay đã tăng lên mức 6,1-6,4%/năm. Hay như tại VPBank niêm yết lãi suất cùng kỳ hạn dao động trong khoảng 4,8-5,3%/năm vào cuối năm 2021 và lãi suất cao nhất là 5,4%, đến nay, các mức lãi suất này đã tăng lên 5,6-6,5%/năm và 6,7%/năm.

Hiện tại, lãi suất tiết kiệm cao nhất hiện đã lên mức 8,8% tại ABBank, với điều kiện khách phải 1.500 tỷ đồng trở lên cho kỳ hạn 13 tháng. SeABank đang đưa ra mức lãi suất tới 7,85%/năm cho sản phẩm chứng chỉ tiền gửi, điều kiện là khách hàng tham gia với mệnh giá tối thiểu từ 100 triệu đồng, với kỳ hạn 36 tháng.

Đồng thời, mức lãi suất trên 7%/năm đã không còn hiếm. LienVietpostBank, VPBank, KienlongBank, Techcombank… đều áp dụng mức lãi suất huy động áp dụng cao nhất hơn 7% với các kỳ hạn từ 12 tháng trở lên và đi kèm một số điều kiện nhất định.

Việc lãi suất huy động ngân hàng tăng liên tục thời gian qua mục đích chính là để đảm bảo vốn phục vụ cho hoạt động cho vay. Bởi lẽ, trong 6 tháng đầu năm, tăng trưởng tiền gửi tại hệ thống ngân hàng đạt 4,77%. Thế nhưng tốc độ này vẫn chậm hơn so với tốc độ tăng trưởng tín dụng. Dư nợ tín dụng tới cuối tháng 6 đạt hơn 11,4 triệu tỷ đồng, tăng 9,44% so với đầu năm.

Với diễn biến lãi suất huy động như đã nói cùng nhu cầu vốn lớn ở chu kỳ cuối năm, các chuyên gia tài chính dự báo, số liệu về tiền của dân cư gửi vào hệ thống các tổ chức tín dụng sẽ vẫn giữ xu hướng tăng.

Nguồn: https://vneconomy.vn/nguoi-dan-mang-gan-320-000-ty-dong-gui-vao-ngan-hang-trong-6-thang.htm

[ad_2]