[ad_1]

VNDirect: Cơ hội đầu tư hấp dẫn ở nhóm cổ phiếu thép

Với triển vọng nhu cầu thép nội địa lớn và khả năng tranh giành “miếng bánh” thị phần từ thép Trung Quốc, CTCK VNDirect cho rằng các cổ phiếu thép xứng đáng là các khoản đầu tư dài hạn tiềm năng.

Xét trong bối cảnh hiện tại, CTCK VNDirect cho rằng ngành thép Việt Nam đang có điều kiện kinh doanh thuận lợi hơn chu kỳ trước đó.

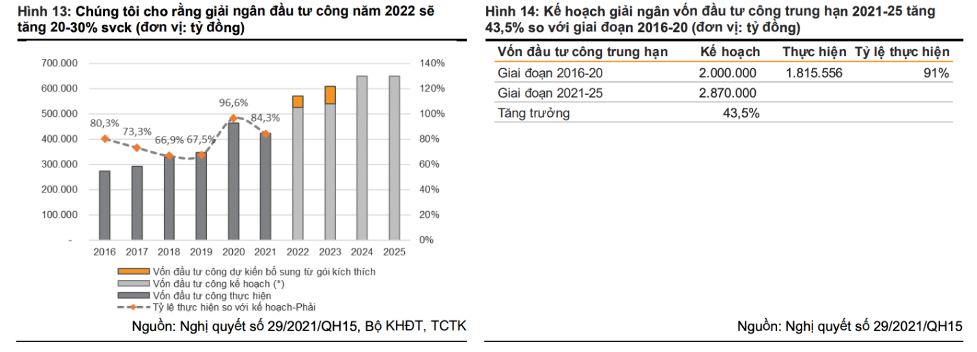

Đầu tiên là nhu cầu đầu tư cơ sở hạ tầng rất lớn tại Việt Nam. Theo Bộ GTVT, Chính phủ đang đặt mục tiêu cả nước sẽ sở hữu 3,000 km cao tốc đến cuối năm 2025 (từ mức 1,163 km cao tốc hiện nay). Trong kế hoạch giải ngân vốn đầu tư công trung hạn giai đoạn 2021-2025, số vốn ước tính cũng tăng thêm 43.5% so với giai đoạn 5 năm trước đó.

Trong năm 2022, VNDirect cho rằng chi tiêu công vào phát triển cơ sở hạ tầng sẽ được đẩy mạnh thời gian tới và sự nóng lên của thị trường bất động sản nhà ở sẽ giúp sản lượng tiêu thụ thép xây dựng của Việt Nam tăng 10-15% so với cùng kỳ. Với tôn mạ, sản lượng tiêu thụ tôn mạ của Việt Nam được kỳ vọng tăng nhẹ 5% trong năm 2022.

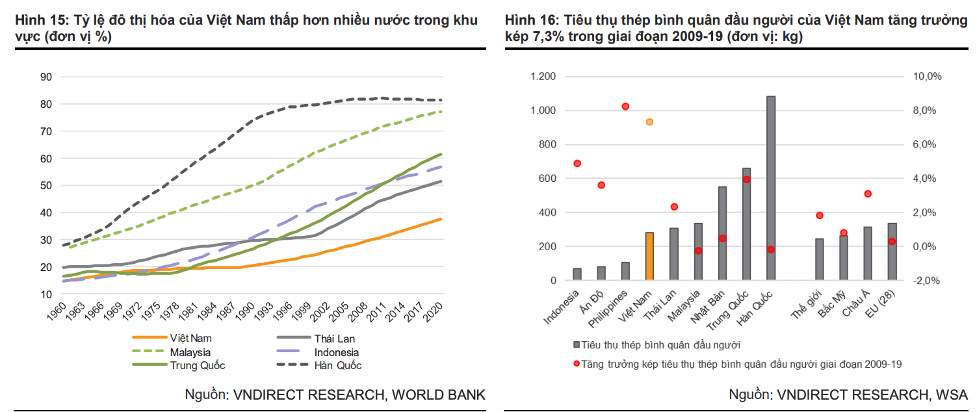

Thứ hai, tỷ lệ đô thị hóa tại Việt Nam còn thấp. Tỷ lệ đô thị hóa tại Việt Nam đã tăng nhanh chóng kể từ năm 1990 và đạt 37% vào năm 2020, nhưng vẫn thấp hơn nhiều nước trong khu vực, Theo dự báo của Liên hợp quốc, dân số thành thị của Việt Nam sẽ vượt qua dân số nông thôn vào năm 2050. Sự dịch chuyển dân cư ra thành thị sẽ kéo theo nhu cầu xây dựng nhà ở gia tăng, kích thích nhu cầu sử dụng thép trong xây dựng dân dụng.

Yếu tố thứ 3 là tiêu thụ thép bình quân đầu người của Việt Nam vẫn đang thấp hơn mức trung bình của châu Á. Theo số liệu của Hiệp hội thép Thế giới (WSA), tiêu thụ thép bình quân đầu người của Việt Nam là 283 kg, cao hơn mức trung bình thế giới là 245kg, nhưng thấp hơn mức trung bình châu Á là 316 kg. Mặt khác, tăng trưởng kép tiêu thụ thép bình quân đầu người của Việt Nam cũng đặt tốc độ ấn tượng 7.3% trong giai đoạn 2009-19, gấp lần lượt 4 lần so với tốc độ trung bình của thế giới.

Cuối cùng là Việt Nam đang đứng trước cơ hội trở thành công xưởng sản xuất thép mới của thế giới. Trung Quốc – quốc gia sản xuất 45% sản lượng thép thô toàn cầu năm 2021 – đang thực hiện hàng loạt chính sách gây ảnh hưởng tiêu cực đến ngành thép. Chẳng hạn như chính sách loại bỏ hoàn thuế VAT 13% đẩy các nhà xuất khẩu thép Trung Quốc vào thế bất lợi, trong khi chính sách giảm bớt ô nhiễm môi trường buộc các công ty giảm sản lượng thép.

Bên cạnh đó, VNDirect nhận thấy xu hướng các nước phát triển (Mỹ, EU, Nhật Bản) ngày càng chiếm tỷ trọng thấp trong tổng sản lượng thép sản xuất. CTCK này cho rằng xu hướng này được thúc đẩy bởi (1) các nước đang phát triển có nhu cầu xây dựng lớn, khuyến khích các nhà sản xuất trong nước tham gia; và (2) sau một thời gian phát triển công nghiệp nặng, các nước phát triển sẽ tập trung vào sản xuất xanh, nhằm bảo vệ môi trường khiến chi phí sản xuất của họ tăng lên.

Ngoài ra, giá nhân công tại các nước phát triển cũng cao hơn so với các nước đang phát triển. Hệ quả là sức cạnh tranh của ngành thép ở các nước phát triển ngày càng giảm. Do đó, VNDirect cho rằng điều này sẽ mở ra cơ hội phát triển cho ngành thép của các nước đang phát triển với giá nhân công thấp, trong đó có Việt Nam.

Các nhà sản xuất thép Việt Nam đã đẩy mạnh xuất khẩu trong năm 2021, phần lớn nhờ nhu cầu mạnh mẽ từ các thị trường xuất khẩu chủ chốt như Trung Quốc (đối với thép dài), EU và các nước Bắc Mỹ (đối với thép dẹt). Trong tương lai, nguồn cung xuất khẩu có khả năng thiếu hụt do những diễn biến liên quan đến Trung Quốc và lợi thế chi phí nhân công giá rẻ sẽ tạo cơ hội rất tốt cho các nhà sản xuất thép Việt Nam nâng cao vị thế của mình trên thị trường toàn cầu.

Trong năm 2022, nhu cầu thép của các thị trường xuất khẩu kỳ vọng tiếp tục được duy trì ở mức cao VNDirect tin rằng nhu cầu thép thế giới đã tăng đáng kể từ quý 1/2021 khi hàng loạt quốc gia đã phê duyệt và đẩy nhanh tiến độ xây dựng các dự án cơ sở hạ tầng. Xu hướng này sẽ tiếp tục tiếp diễn tối thiểu đến hết nửa đầu năm 2022, qua đó kích thích các nhà sản xuất thép Việt Nam đẩy mạnh xuất khẩu.

Định giá P/E của các cổ phiếu thép đang ở vùng thấp nhất 4 năm

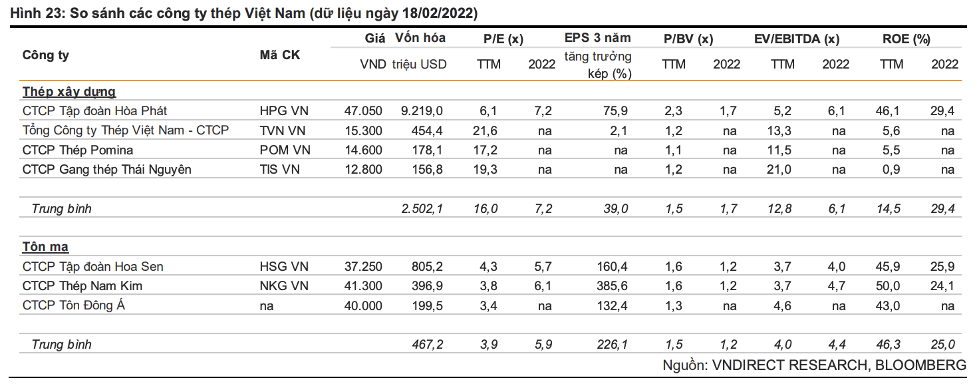

Bên cạnh những điều kiện kinh doanh thuận lợi, cổ phiếu ngành thép còn có định giá P/E khá an toàn, theo VNDirect. Mặc dù đã hồi phục từ sau Tết Nguyên Đán, cổ phiếu HPG và HSG đang giao dịch ở mức P/E lần lượt là là 6.1x và 4.3x, vùng thấp nhất kể từ đầu năm 2018. Trong khi P/E của NKG hiện đang là 3.8x, thấp nhất kể từ khi niêm yết. Trong khi đó, Tôn Đông Á có P/E chỉ 3.4x (với giá IPO tối thiểu 40,000 đồng/cp), thấp nhất trong các cổ phiếu ngành thép.

Với triển vọng nhu cầu thép nội địa lớn và “miếng bánh” thị phần đang được thép Trung Quốc để lại trên toàn cầu, VNDirect cho rằng các cổ phiếu thép xứng đáng là khoản đầu tư dài hạn hấp dẫn.

Tôn Đông Á có định giá hấp dẫn so với các doanh nghiệp trong ngành

Xét tiềm năng của các cổ phiếu ngành thép , VNDirect chú ý tới cổ phiếu Tôn Đông Á. Hãng thép lá mạ này đang định giá cổ phiếu IPO với giá tối thiểu 40,000 đồng/cp, tương đương với mức P/E 3.4x. Theo VNDirect, đây là mức giá hấp dẫn so với các doanh nghiệp trong ngành.

Cùng với đó là kết quả kinh doanh tăng trưởng ấn tượng trong năm 2021. Cụ thể, Tôn Đông Á ước tính doanh thu đạt 20,241 tỷ đồng, lợi nhuận sau thuế đạt 1,200 tỷ đồng, lần lượt tăng trưởng 74% và 340% so với thực hiện trong năm 2020.

Thiên Vân

[ad_2]