Việc nâng giới hạn tỷ lệ sở hữu cổ phần của đầu tư nước ngoài ở mức hợp lý khó có thể dẫn đến mất kiểm soát và/hoặc mất ổn định hệ thống ngân hàng trong nước.

Theo bà Vanessa Vizcarra Bianchi, Phụ trách phát triển kinh doanh thượng nguồn lĩnh vực tài chính (Tập đoàn Tài chính quốc tế – IFC), khi các nền kinh tế ngày càng lớn mạnh và phức tạp, thị trường tài chính cũng phải bắt kịp nhịp phát triển để hỗ trợ sự tăng trưởng này.

Mô hình dự báo kinh tế được IFC thiết kế để đo lường tác động của việc nới room chỉ ra rằng vốn ngân hàng phải tăng từ mức hiện tại là 52 tỷ USD lên tối thiểu là 214 tỷ USD, với giả định thị trường vốn phát triển với tốc độ nhanh. Nếu không có nguồn vốn gia tăng từ các nhà đầu tư cổ phần trong nước, vốn ngân hàng phải tăng từ 342 tỷ USD trở lên.

“Do đó, đầu tư nước ngoài đóng vai trò quan trọng trong việc lấp đầy khoảng trống về vốn cho khu vực ngân hàng thời gian tới”, bà Vanessa nhận định.

NĂNG LỰC TÀI CHÍNH ĐÃ ĐƯỢC NÂNG CAO

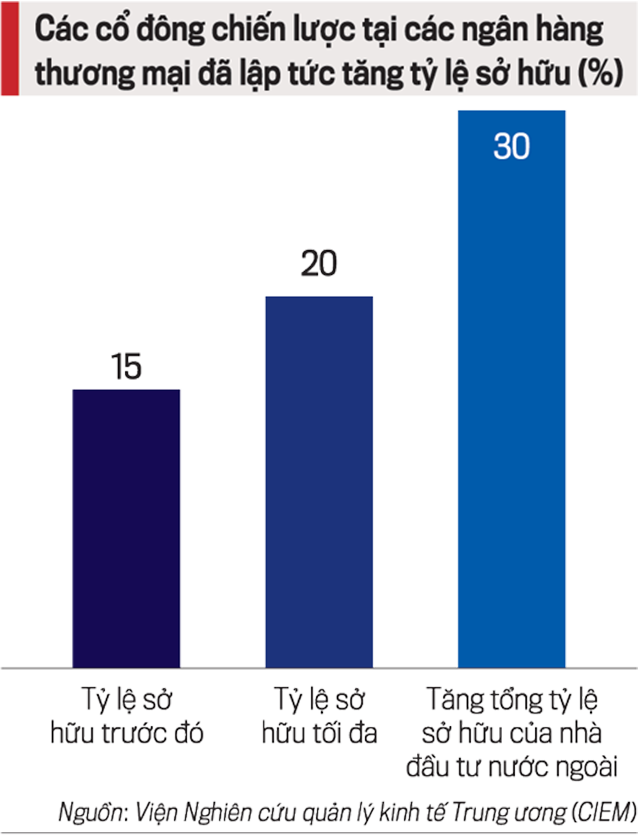

Sau khi Nghị định 01/2014/NĐ-CP thay thế Nghị định số 69/2007/NĐ-CP về việc nhà đầu tư nước ngoài mua cổ phần của tổ chức tín dụng được ban hành, phản ứng của nhà đầu tư nước ngoài tại các tổ chức tín dụng đã rất tích cực.

Hầu hết, các cổ đông chiến lược tại các ngân hàng thương mại đã lập tức tăng tỷ lệ sở hữu tối đa từ 15% lên 20% hoặc tăng tổng tỷ lệ sở hữu của nhà đầu tư nước ngoài lên 30% theo quy định…

Báo cáo “Nghiên cứu tính cần thiết của việc điều chỉnh tăng giới hạn tỷ lệ sở hữu cổ phần của nhà đầu tư nước ngoài tại các ngân hàng thương mại Việt Nam” được Viện Nghiên cứu quản lý kinh tế Trung ương (CIEM) công bố mới đây cho thấy, một số ngân hàng đã có tỷ lệ sở hữu cổ phần của nhà đầu tư nước ngoài chạm/gần chạm trần 30%.

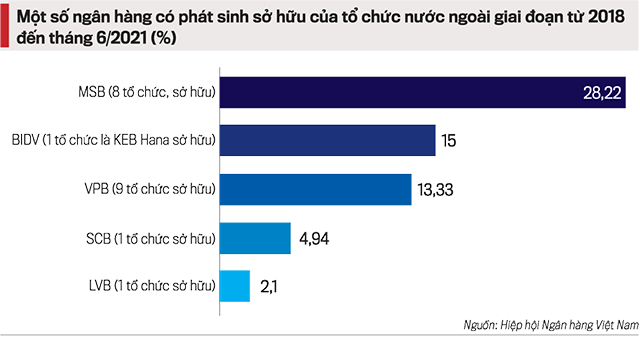

Cập nhật của Hiệp hội Ngân hàng Việt Nam cho thấy, tính đến 30/6/2021 có 19 tổ chức tín dụng có cổ đông là tổ chức nước ngoài sở hữu trên 1% vốn điều lệ của tổ chức tín dụng, trong đó ngân hàng thương mại nhà nước có 3/4 ngân hàng và ngân hàng thương mại cổ phần là 16/28 ngân hàng; 11 tổ chức tín dụng có tỷ lệ sở hữu cổ phần của tổ chức nước ngoài trên 15% trong đó có 5 tổ chức tín dụng có tỷ lệ sở hữu cổ phần của tổ chức nước ngoài trên 25%.

Đáng chú ý, giai đoạn từ 2018 đến tháng 6/2021, một số ngân hàng có phát sinh sở hữu của tổ chức nước ngoài như BIDV (1 tổ chức là KEB Hana sở hữu 15%), MSB (8 tổ chức, sở hữu 28,22%), VPB (9 tổ chức sở hữu 13,33%), LVB (1 tổ chức sở hữu 2,1%) và SCB (1 tổ chức sở hữu 4,94%).

“Dù tỷ lệ sở hữu cổ phần của các nhà đầu tư nước ngoài tăng nhanh trong vài năm trở lại đây nhưng tổng mức sở hữu cổ phần của các nhà đầu tư nước ngoài không vượt quá 30% vốn điều lệ của một ngân hàng thương mại Việt Nam”, ông Nguyễn Anh Dương, Trưởng ban Nghiên cứu tổng hợp, đại diện nhóm nghiên cứu báo cáo cho biết.

Cùng với sự cam kết lâu dài và chuyển giao kinh nghiệm, năng lực của các cổ đông chiến lược đã góp phần cho hệ thống ngân hàng Việt Nam nâng cao năng lực tài chính, hoạt động an toàn, ổn định và có hiệu quả quả hơn.

“Đáng chú ý, qua thực hiện Nghị định 01, thực tế cho thấy các ngân hàng thương mại vẫn nắm quyền kiểm soát, điều hành ngân hàng”, TS. Nguyễn Quốc Hùng, Tổng Thư ký Hiệp hội Ngân hàng cho biết.

NHU CẦU CỦA CÁC NGÂN HÀNG

Theo ông Nguyễn Anh Dương, kể từ khi chính thức triển khai Thông tư 41 quy định chi tiết về hệ số an toàn vốn CAR theo tiêu chuẩn Basel II thì áp lực tăng vốn tự có của các ngân hàng thương mại ngày một gia tăng.

“Trong bối cảnh nợ xấu được dự báo gia tăng trong năm 2022 khi doanh nghiệp bước vào kỳ trả nợ sau các đợt giãn, hoãn và cơ cấu nợ của Ngân hàng Nhà nước, nhu cầu vốn để tăng năng lực tài chính của các ngân hàng càng trở nên rõ rệt”, ông Dương nhận định.

Không chỉ từ nhu cầu tự thân, việc tăng vốn càng trở nên rõ rệt hơn trong bối cảnh Việt Nam thực hiện các cam kết hội nhập và thực hiện các chiến lược đặt ra. Đó là việc thực hiện hiệu quả các cam kết về giới hạn tỷ lệ sở hữu cổ phần của nhà đầu tư nước ngoài tại các ngân hàng thương mại trong các FTA, đặc biệt là EVFTA.

“Theo đó cân nhắc tích cực đề xuất của các định chế tài chính EU về việc nắm giữ tối đa 49% vốn điều lệ tại 2 thương mại cổ phần trong nước trong vòng 5 năm sau khi EVFTA có hiệu lực, trừ Vietcombank, Vietinbank, BIDV và Agribank”, ông Dương nói.

Theo chia sẻ của TS. Trần Thị Hồng Minh, Viện trưởng CIEM, Nghị quyết số 31/2021/QH15 của Quốc hội về kế hoạch cơ cấu lại nền kinh tế giai đoạn 2021-2025 đã đề ra nhiệm vụ trọng tâm về tiếp tục cơ cấu lại hệ thống các tổ chức tín dụng. Cùng với đó là nhiệm vụ tăng cường năng lực tài chính, quản trị và chất lượng tín dụng của các ngân hàng thương mại. Vấn đề đặt ra trong việc dự thảo các mục tiêu chương trình này là khả năng tiếp thu của các ngân hàng thương mại trong nước đối với các kỹ năng quản trị, công nghệ từ phía nhà đầu tư nước ngoài.

“Do vậy, việc nâng giới hạn tỷ lệ sở hữu cổ phần của nhà đầu tư nước ngoài sẽ tăng khả năng thu hút đầu tư và tìm kiếm nhà đầu tư chiến lược cho các ngân hàng, đồng thời, tỷ lệ room khi được nâng lên một cách hợp lý cũng góp phần tránh được rủi ro nhà đầu tư nước ngoài chi phối hoạt động của ngân hàng thương mại”, ông Nguyễn Anh Dương nêu quan điểm.

CẦN CÁCH TIẾP CẬN MỞ

Mặc dù lợi ích từ việc nới room tín dụng là rất lớn song báo cáo của CIEM cũng chỉ ra các thách thức và vấn đề phát sinh từ việc nâng giới hạn tỷ lệ sở hữu cổ phần của nhà đầu tư nước ngoài cần cân nhắc như có thể ảnh hưởng đến mức độ tuân thủ của các ngân hàng thương mại đối với các chính sách và chủ trương của Ngân hàng Nhà nước, vấn đề hỗ trợ các chính sách an sinh xã hội, ổn định vĩ mô.

Bên cạnh đó, việc nâng giới hạn tỷ lệ sở hữu cổ phần của nhà đầu tư ở mức độ nào cũng đang là vấn đề còn nhiều tranh luận. Mặt khác, nếu thay đổi quá nhỏ về giới hạn tỷ lệ sở hữu cổ phần của nhà đầu tư nước ngoài có thể sẽ không giúp xây dựng niềm tin của các nhà đầu tư nước ngoài.

Vì vậy, ông Nguyễn Anh Dương cho rằng cần cân nhắc một cách tiếp cận mở hơn trong điều tiết ngành ngân hàng, trong đó có tiếp cận mở đối với giới hạn tỷ lệ sở hữu cổ phần của nhà đầu tư nước ngoài tại các ngân hàng thương mại.

“Việc nâng giới hạn tỷ lệ sở hữu cổ phần của đầu tư nước ngoài ở mức hợp lý khó có thể dẫn đến mất kiểm soát và/hoặc mất ổn định hệ thống ngân hàng trong nước. Mấu chốt là ở chỗ phân biệt room cho nhà đầu tư nước ngoài nói chung và room cụ thể cho nhà đầu tư chiến lược nước ngoài nói riêng”, ông Dương lưu ý.

Nhìn từ góc độ thị trường, theo bà Virgina Foote, Chủ tịch kiêm Giám đốc điều hành Bay Global Strategies, không phải ngân hàng thương mại nào cũng hấp dẫn với nhà đầu tư nước ngoài. Đó phải là ngân hàng có tiêu chuẩn về quản trị, vận hành… theo những tiêu chuẩn cụ thể, rõ ràng, minh bạch và có thể tương đồng với nhà đầu tư nước ngoài.

“Vì vậy, có những ngân hàng có tỷ lệ room sở hữu nước ngoài sắp chạm trần trong khi ở nhiều ngân hàng, tỷ lệ này vẫn thấp. Do đó, việc nới room có thể cân nhắc một cách linh hoạt, phù hợp với thực tiễn của thị trường”, bà Virgina cho biết.

Báo cáo của CIEM cũng kiến nghị cần nghiên cứu chi tiết hơn về lợi ích tiềm năng của việc điều chỉnh tăng giới hạn tỷ lệ sở hữu cổ phần của nhà đầu tư nước ngoài tại các ngân hàng thương mại, gắn với các kịch bản điều chỉnh cụ thể.

Ông Nguyễn Anh Dương cho rằng “Để trả lời cụ thể xem nới room ngoại cần đến mức nào, thì việc xem xét một vài ngân hàng sẽ khó có tính toàn diện, thấu đáo. Thực tế, chỉ có cơ quan quản lý mới có đủ thông tin để đánh giá các tác động đối với từng ngân hàng và cả hệ thống ngân hàng thương mại nói chung. Hi vọng báo cáo của CIEM sẽ tạo thêm động lực cho cơ quan quản lý chủ động thực hiện nghiên cứu cụ thể, chi tiết hơn về nới room ngoại tại các thương mại Việt Nam”.

Dự án xem nhiều:

- Kim Đô Policity

- Việt Đức Legend City

- Từ Sơn Garden City

- Hanoi Phoenix Tower Cao Bằng

- Nhà ở xã hội Rice City Long Biên

- Hud Mê Linh Central

- Khu đô thị Việt Đức Legend City

Có thể bạn sẽ quan tâm: