[ad_1]

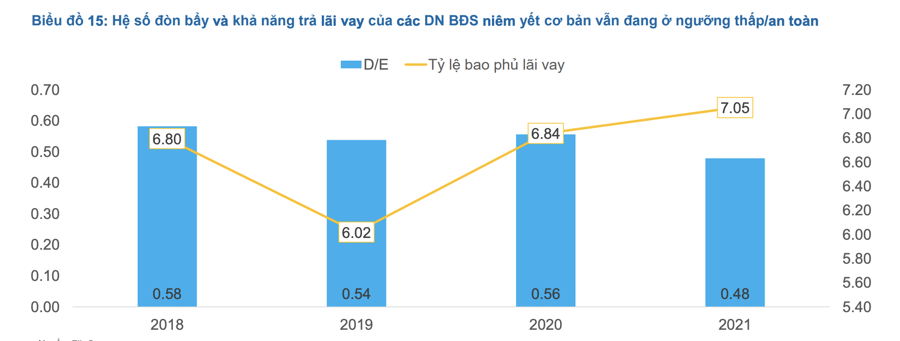

Tỷ lệ đòn bẩy Nợ/Vốn Chủ sở hữu của các doanh nghiệp bất động sản niêm yết giảm cùng với chỉ số bao phủ lãi vay cho thấy khả năng vay và trả nợ của các doanh nghiệp này vẫn tương đối ổn định…

Tham luận gửi tới hội nghị nhà đầu tư thường niên Invest ASEAN 2022 vào hai ngày 8-9 tháng 6 tại 6 thành phố lớn ở khu vực Đông Nam Á (Kuala Lumpur, Singapore, Bangkok, Jakarta, Manila và TP. Hồ Chí Minh) với chủ đề “ASEAN – định hình tương lai” do Maybank tổ chức, ông Nguyễn Quang Thuân, Chủ tịch kiêm Tổng Giám đốc Công ty cổ phần FiinGroup cho rằng, 5 năm gần đây quy mô thị trường trái phiếu doanh nghiệp tăng trưởng rất mạnh, mức tăng trưởng các năm gần đây ở mức 40%/năm, đạt quy mô 15% GDP.

Với quy mô này, Việt Nam đang vượt Philippines và Indonesia trong khi hạ tầng đang trong quá trình hoàn thiện.

Trong 5 năm qua, thị trường trái phiếu đóng vai trò rất lớn và nếu không có kênh này thì nền kinh tế không thể tăng trưởng như vừa qua. Trong 2 năm Covid, tổng quy mô 11 triệu tỷ tiền tín dụng ngân hàng không thể đáp ứng nhu cầu trung và dài hạn. Số liệu của FiinRatings cho thấy huy động vốn từ trái phiếu doanh nghiệp năm 2021 là 715.000 tỷ đồng trong khi giá trị cho vay mới trung và dài hạn của Ngân hàng Thương mại là 700.000 tỷ đồng còn huy động vốn cổ phần từ thị trường chứng khoán đạt 101.000 tỷ đồng.

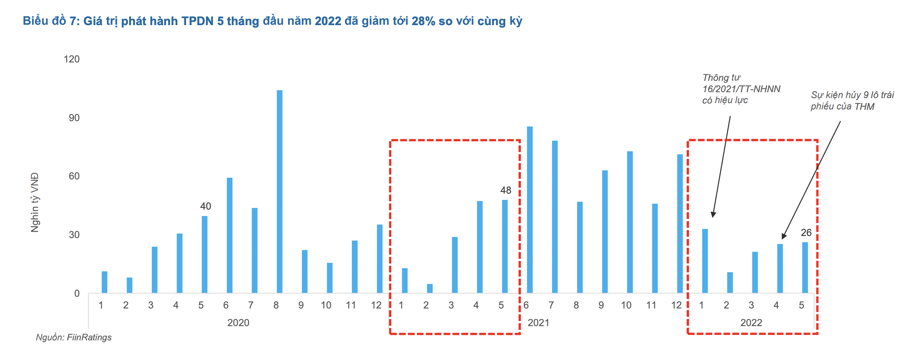

Tuy nhiên, hoạt động phát hành đang kém sôi động trước những biện pháp “lành mạnh hóa”. Quy mô phát hành trái phiếu doanh nghiệp trong 5 tháng đầu năm đạt gần 102 nghìn tỷ đồng, giảm 28% so với cùng kỳ. Nếu không tính đợt phát hành trái phiếu quốc tế của Vingroup, quy mô phát hành tháng 5 chỉ còn 13,7 nghìn tỷ đồng.

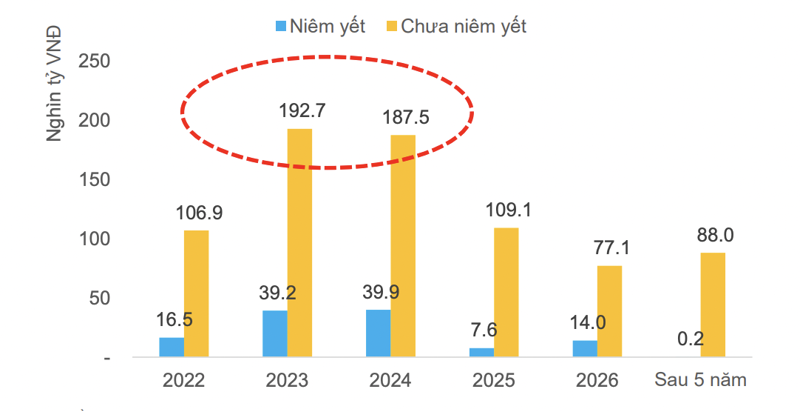

Áp lực đáo hạn trái phiếu bất động sản đang ở mức rất cao. Quy mô trái phiếu doanh nghiệp của ngành Bất động sản khoảng 487 nghìn tỷ vào thời điểm cuối tháng 4 năm 2022, số liệu của FiinGroup chỉ ra rằng 63% giá trị này, tương đương với khoảng 305 nghìn tỷ đồng, sẽ có điểm rơi đáo hạn vào 3 năm tới đây (2022 – 2024).

Và thách thức lớn nhất ở thời điểm hiện tại là hồ sơ chất lượng tín dụng yếu, nhất là nhà phát hành chưa niêm yết. Năng lực tín dụng của các doanh nghiệp bất động sản chưa niêm yết yếu hơn rất nhiều so với doanh nghiệp niêm yết trong khi phần lớn giá trị phát hành và đang lưu hành lại thuộc về các tổ chức phát hành chưa niêm yết.

Đối với doanh nghiệp niêm yết, giá trị dòng tiền từ hoạt động sản xuất kinh doanh của các doanh nghiệp bất động sản niêm yết giảm dần do dịch bệnh, cho thấy sức khỏe tín dụng suy yếu. Trong khi các doanh nghiệp phi tài chính trên toàn thị trường chứng khoán được dự báo vẫn sẽ duy trì tăng trưởng lợi nhuận khá tích cực thì triển vọng lợi nhuận các đơn vị bất động sản niêm yết được dự báo “đi ngang”.

Bên cạnh đó, Covid-19 làm chậm tiến độ triển khai dự án. Triển khai dự án chậm vì giãn cách xã hội do COVID-19 và thủ tục pháp lý dự án – thể hiện qua chỉ số Doanh thu nhận trước/Hàng tồn kho giảm mạnh. Sản lượng căn hộ bán được giảm mạnh, giảm còn khoảng 30% chỉ tính thị trường Hà Nội và TP. HCMC – vốn chiếm khoảng 60% quy mô cả nước.

Dẫu vậy, theo đánh giá của ông Thuân, thực tế năng lực tín dụng của doanh nghiệp bất động sản vẫn còn dư địa đáng kể.

Hệ số đòn bẩy và khả năng trả lãi vay của các doanh nghiệp bất động sản niêm yết cơ bản vẫn đang ở ngưỡng thấp/an toàn. Tỷ lệ đòn bẩy Nợ/Vốn Chủ sở hữu của các doanh nghiệp bất động sản niêm yết giảm cùng với chỉ số bao phủ lãi vay cho thấy khả năng vay và trả nợ của các doanh nghiệp này vẫn tương đối ổn định, tuy nhiên tình hình dịch bệnh và vấn đề pháp lý làm ảnh hưởng đến tiến độ triển khai các dự án, qua đó khiến việc tiếp cận nguồn vốn từ các kênh gặp hạn chế.

Số liệu được phân tích từ 54 doanh nghiệp dân cư niêm yết với tổng vốn hóa 910 nghìn tỷ. Các doanh nghiệp này có tổng nguồn vốn vay ở mức 435 nghìn tỷ VND. Nợ vay chỉ tính Nợ vay ngắn hạn và Nợ vay dài hạn và chưa bao gồm Nợ phải trả khác chủ yếu là vốn huy động hợp đồng hợp tác kinh doanh với khách hàng hoặc đối tác.

Trong diễn biến liên quan, trả lời chất vấn tại phiên họp thứ 3 kỳ họp Quốc hội khóa 15 mới đây, Bộ trưởng Bộ Tài chính Hồ Đức Phớc cho biết, theo số liệu do Ủy ban Chứng khoán theo dõi và Vụ Tài chính ngân hàng thì tương đương 15%. “Vấn đề là từ trước đến giờ trái phiếu doanh nghiệp này có bị không đảo nợ được không, hay nói cách khác là không trả được nợ không? Chỉ trừ trường hợp Tân Hoàng Minh hiện nay chưa trả được nợ khi hủy giao dịch, còn lại ý các doanh nghiệp đến hạn đều trả được nợ, có nghĩa là dòng trái phiếu doanh nghiệp này vẫn chu chuyển một cách bình thường”, Bộ trưởng Phớc nhấn mạnh.

Nguồn: https://vneconomy.vn/fiingroup-kha-nang-tra-no-vay-trai-phieu-cua-doanh-nghiep-bat-dong-san-niem-yet-van-tuong-doi-on.htm

[ad_2]

_927837.jpg)